「急にお金が必要になったが、審査が心配」「即日融資を受けたいが審査の甘いキャッシングはあるのか」とお悩みの方は多いでしょう。

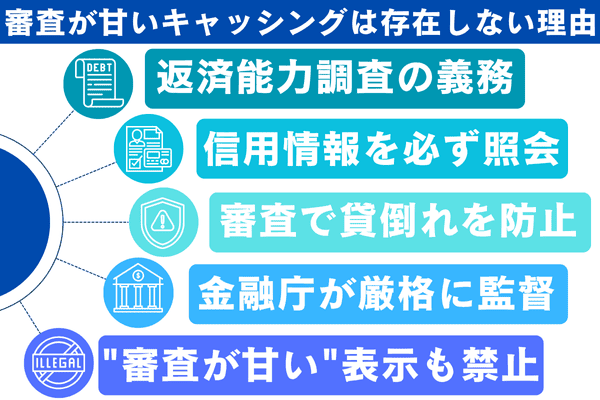

結論から申し上げると、正規の貸金業者において「審査の甘い」キャッシングは存在しません。

これは貸金業法により返済能力の調査が法的に義務付けられているためです。

ただし、業者によって審査基準に違いがあるため、通りやすさに差があることは事実です。

本記事では、即日融資に対応したキャッシングの選び方や審査通過のポイントを詳しく解説します。

即日融資で審査が甘いキャッシングが存在しない理由は?

即日融資を希望する多くの方が「審査が甘い業者はないか」と考えがちですが、正規の貸金業者において審査の甘いキャッシングは存在しません。

これには明確な法的根拠があります。

貸金業法第13条により、すべての貸金業者は返済能力の調査を行うことが法的に義務付けられているのです。

また、審査基準を緩くすることは貸し倒れリスクを高め、業者の経営を圧迫する要因となります。

ただし、各業者の審査基準や評価方法には違いがあるため、審査通過率に差が生まれているのが実情です。

| 理由 | 詳細 |

|---|---|

| 法的義務 | 貸金業法第13条により返済能力調査が必須 |

| 経営リスク | 審査を甘くすると貸し倒れリスクが増大 |

| 監督当局の監視 | 金融庁による厳格な業務監督 |

| 誇大広告の禁止 | 「審査が甘い」等の表示は法律で禁止 |

| 信用情報照会義務 | 個人向け融資では信用情報機関への照会が必須 |

正規の貸金業者は返済能力の調査が法的に義務付けられている

貸金業法第13条では、以下のように定められています。

貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない

貸金業法|e-GOV

これは法的義務であり、すべての正規貸金業者が必ず遵守しなければならない規定です。

返済能力の調査では、申込者の年収、勤務先、勤続年数、他社借入状況、信用情報などを総合的に審査します。

返済能力の調査を行うに際し、個人である顧客等との貸付契約では指定信用情報機関が保有する信用情報を使用しなければならないとされており、過去の借入履歴や延滞情報も必ずチェックされます。

この法的要件により、どの貸金業者も一定の審査基準を満たす必要があり、真の意味での「審査の甘い」業者は存在し得ないのです。

中小消費者金融も甘いわけではないが柔軟に審査してくれる

中小消費者金融は大手と比べて「審査が甘い」と言われることがありますが、これは正確ではありません。

中小消費者金融も貸金業法の規制を受けるため、法定の返済能力調査は必須です。

| 項目 | 大手消費者金融 | 中小消費者金融 |

|---|---|---|

| 審査方法 | 自動スコアリング中心 | 人的審査重視 |

| 審査基準 | 画一的・機械的 | 個別事情を考慮 |

| 対応の柔軟性 | 規定通りの対応 | 相談に応じた対応 |

| 信用情報の扱い | 厳格にチェック | 現在の状況重視 |

| 申込対象 | 属性の良い顧客中心 | 幅広い顧客層に対応 |

ただし、大手とは異なる独自の審査基準を持っており、より柔軟な対応をしてくれる場合があります。

例えば、大手では自動化されたスコアリング審査が中心となるのに対し、中小では人による個別審査を重視する傾向があります。

このため、信用情報に軽微な問題があっても、現在の返済能力を重視して融資してくれる可能性があります。

金融庁の資料によると、日本国内には貸金業者が財務局登録業者、都道府県登録業者を合わせて1,568社あります(2022年6月末時点)。

これらの中小業者の中には、大手で審査に落ちた方でも相談に応じてくれる業者が存在します。

銀行は即日融資に対応しておらず審査も厳しい

銀行は2018年より即日融資を停止しており、現在では申込みから融資まで最短でも翌営業日以降となります。

これは警察庁データベースへの照会が義務化されたためで、反社会的勢力との関係性チェックに時間を要するからです。

また、銀行は消費者金融と比べて審査が厳格である傾向があります。

総量規制の対象外である銀行ですが、法的な規制がなくても貸金業法の趣旨を踏まえた自主規制をするべきとの考え方が業界全体で共有されています。

そのため、貸金業者と同等の審査基準である可能性が高いとされています。

即日融資を希望する場合は、銀行ではなく消費者金融を選択することが現実的です。

甘いわけではないが審査通過率を参照すると通りやすさが分かる

消費者金融各社は「審査通過率」(成約率)を公表しており、これが審査の通りやすさを判断する客観的な指標となります。

2022年3月末時点で最も審査通過率が高かった大手消費者金融はアコムです。

審査通過率とは、申込者数に対して実際に契約に至った人の割合を示す数値です。

この数値が高いほど、相対的に審査に通りやすいと判断できます。

ただし、審査通過率が高くても約40%前半程度であり、半数以上の申込者は審査に落ちているのが現実です。

審査通過率を参考にしながら、自分の属性に適した業者を選択することが重要です。

誰でも借りられる業者は違法な業者の可能性が高いため注意

「誰でも借りられる」「審査なし」「ブラックOK」などの広告を出している業者は、違法なヤミ金業者である可能性が極めて高いです。

- 「審査なし・即日融資」

- 「ブラックでも100%融資」

- 「誰でも借りられます」

- 「他社で断られた方大歓迎」

- 「無職・生活保護でもOK」

貸金業法では、「実際のものよりも著しく有利であると人を誤認させるような表示若しくは説明をしてはならない」と誇大広告の禁止を規定しています。

正規の貸金業者は法律により適切な審査を行う義務があるため、審査なしでの融資は不可能です。

ヤミ金業者を利用すると、法外な利息を請求されたり、違法な取り立てを受けたりするリスクがあります。

| チェック項目 | 正規業者 | ヤミ金業者 |

|---|---|---|

| 登録番号 | 金融庁に登録済み | 未登録または偽造 |

| 広告表現 | 法令遵守した表現 | 「誰でもOK」「審査なし」 |

| 金利表示 | 年率で明確表示 | 不明確または異常に高い |

| 連絡先 | 固定電話・実在住所 | 携帯電話のみ・住所不明 |

| 契約書面 | 法定書面を交付 | 書面なしまたは不備 |

業者選びの際は、金融庁の「登録貸金業者情報検索サービス」で正規の登録業者であることを必ず確認してください。

怪しい業者には決して申し込まず、正規の貸金業者のみを利用することが重要です。

キャッシング審査が甘いのはどこ?即日融資に対応した消費者金融5選

即日融資に対応している大手消費者金融は、審査スピードと通過率の両面で優れた特徴を持っています。

各社とも最短時間での審査を謳っており、平日の午前中に申し込めば当日中の融資が可能です。

ここでは、審査通過率や融資スピード、サービス内容を総合的に評価した大手5社をご紹介します。

これらの業者はいずれも正規の貸金業者として金融庁に登録されており、安心して利用できます。

ただし、「審査が甘い」わけではなく、法定の審査基準に基づいて適切な判断を行っています。

| 業者名 | 審査時間 | 融資時間 | 審査通過率 | 金利(年率) | 無利息期間 |

|---|---|---|---|---|---|

| アコム | 最短20分 | 最短20分 | 42.0% | 3.0%~18.0% | 30日間 |

| プロミス | 最短3分 | 最短3分 | 38.9% | 4.5%~17.8% | 30日間 |

| アイフル | 最短18分 | 最短18分 | 36.2% | 3.0%~18.0% | 30日間 |

| レイク | 最短15秒 | 最短25分 | 35.3% | 4.5%~18.0% | 最大365日間 |

| SMBCモビット | 最短15分 | 最短15分 | 非公表 | 3.0%~18.0% | なし |

アコムは審査通過率が高く初めて利用する人に選ばれやすい

アコムは三菱UFJフィナンシャル・グループの一員で、消費者金融業界最大手の地位を確立しています。

最大の特徴は審査通過率の高さで、2022年3月末時点で最も審査通過率が高かった大手消費者金融はアコムとなっています。

審査は最短20分で完了し、即日融資にも対応しています。

初回利用者には30日間の無利息期間が提供され、契約日の翌日から適用されます。

Web完結申込みを利用すれば、来店不要で手続きを完了できます。

また、全国の自動契約機「むじんくん」も充実しており、土日祝日でもカード発行が可能です。

借入方法も多様で、銀行振込、ATM、スマホアプリによる24時間振込に対応しています。

| 項目 | 詳細 |

|---|---|

| 金利(年率) | 3.0%~18.0% |

| 限度額 | 1万円~800万円 |

| 審査時間 | 最短20分 |

| 融資時間 | 最短20分 |

| 無利息期間 | 初回30日間(契約日翌日から) |

| Web完結 | 対応 |

| 審査通過率 | 42.0%(2022年3月末時点) |

| 特徴 | 自動契約機「むじんくん」全国展開 |

プロミスは最短3分で融資できる業界トップクラスのスピード

プロミスはSMBCグループの消費者金融で、融資スピードの速さで業界をリードしています。

最短3分での融資という業界トップクラスのスピードを実現しており、急いでお金が必要な方に最適です。

上限金利が17.8%と他社より若干低く設定されているのも魅力の一つです。

初回利用者には30日間の無利息期間があり、初回借入日の翌日から適用されるため、契約後すぐに借入れしなくても無利息期間が無駄になりません。

Web完結申込みなら郵送物なしで手続きでき、勤務先への電話連絡も原則不要です。

「瞬フリ」サービスを利用すれば、24時間365日最短10秒で銀行口座に振込可能です。

三井住友銀行ATMなら手数料無料で利用できる点も、継続利用時のメリットとなります。

| 項目 | 詳細 |

|---|---|

| 金利(年率) | 4.5%~17.8% |

| 限度額 | 1万円~500万円 |

| 審査時間 | 最短3分 |

| 融資時間 | 最短3分 |

| 無利息期間 | 初回30日間(初回借入日翌日から) |

| Web完結 | 対応(郵送物なし) |

| 在籍確認 | 原則電話連絡なし |

| 特徴 | 瞬フリ(24時間365日最短10秒振込) |

アイフルは独自の審査基準があるから柔軟な対応が期待できる

アイフルは独立系の消費者金融として、銀行の傘下に入らずに独自の経営を続けています。

この独立性により、他社とは異なる独自の審査基準を維持しており、大手銀行系では審査に通らない方でも柔軟な対応が期待できます。

審査時間は最短18分、融資も最短18分で可能です。 初回利用者には30日間の無利息期間が適用されます。

「1秒診断」という簡易審査サービスを提供しており、年齢、年収、雇用形態、他社借入金額の4項目で借入可能性をすぐに判断できます。

Web完結申込みなら電話連絡や郵送物を避けることができ、プライバシーに配慮した手続きが可能です。

スマホアプリ「アイフル」を使えば、セブン銀行ATMやローソン銀行ATMでカードレス取引ができます。

| 項目 | 詳細 |

|---|---|

| 金利(年率) | 3.0%~18.0% |

| 限度額 | 1万円~800万円 |

| 審査時間 | 最短18分 |

| 融資時間 | 最短18分 |

| 無利息期間 | 初回30日間 |

| Web完結 | 対応(電話・郵送物なし) |

| 借入診断 | 1秒診断(4項目入力) |

| 特徴 | 独立系・独自審査基準 |

レイクは最短15秒で結果が分かる利便性と無利息期間が特徴

レイクはSBI新生銀行グループの貸金業者で、申込み後最短15秒で審査結果を表示する業界最速級のサービスを提供しています。

最大の特徴は充実した無利息期間で、初回利用者借入金額に応じてて「60日間無利息」「365日間無利息」のいずれかが適用されます。

融資は最短25分で可能で、21時(日曜日は18時)までの契約手続き完了で当日中の振込に対応しています。

スマホアプリ「e-アルサ」を使えば、セブン銀行ATMでカードレス取引が可能です。

借入・返済シミュレーションも充実しており、事前に返済計画を立てやすい環境が整っています。

| 項目 | 詳細 |

|---|---|

| 金利(年率) | 4.5%~18.0% |

| 限度額 | 1万円~500万円 |

| 審査時間 | 最短15秒(結果表示) |

| 融資時間 | 最短25分 |

| 無利息期間 | 60日間/365日間から選択 |

| Web完結 | 対応 |

| 営業時間 | 21時まで(日曜18時まで) |

| 特徴 | 充実した無利息期間選択制 |

SMBCモビットはWeb完結申込で電話連絡・郵送物なしを実現

SMBCモビットは三井住友カード株式会社が提供する消費者金融サービスで、プライバシー重視の方に特に人気があります。

「Web完結申込」を利用すれば、勤務先への電話連絡と自宅への郵送物の両方を避けることができます。

ただし、Web完結申込には三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行のいずれかの口座が必要です。

審査は最短15分で完了し、即日融資にも対応しています。

「Myモビ」というマイページサービスが充実しており、利用状況の確認や各種手続きをオンラインで完結できます。

返済方法も多様で、口座振替、銀行振込、ATM返済、ポイント返済などから選択可能です。

Tポイントサービスと連携しており、返済額のうち利息分に応じてTポイントが貯まる独自のサービスも提供しています。

| 項目 | 詳細 |

|---|---|

| 金利(年率) | 3.0%~18.0% |

| 限度額 | 1万円~800万円 |

| 審査時間 | 最短15分 |

| 融資時間 | 最短15分 |

| 無利息期間 | なし |

| Web完結 | 対応(電話・郵送物なし) |

| 必要口座 | 三井住友銀行等指定口座 |

| 特徴 | Tポイント連携サービス |

キャッシング審査が甘い中小消費者金融10選!即日融資ができるのはどれ?

中小消費者金融は大手とは異なる審査基準を持ち、大手で審査に落ちた方でも融資を受けられる可能性があります。

これらの業者も正規の貸金業者として金融庁に登録されており、貸金業法に基づいた適切な審査を行っています。

ただし、大手と比べて人的審査の比重が高く、個々の事情を考慮した柔軟な対応が期待できます。

即日融資に対応している業者も多く、急な資金需要にも応えてくれます。

金利は大手と同程度かやや高めに設定されている場合が多いですが、審査通過の可能性を重視する方には有力な選択肢となります。

| 業者名 | 審査時間 | 融資時間 | 金利(年率) |

|---|---|---|---|

| セントラル | 最短即日 | 最短即日 | 4.8%~18.0% |

| ドコモファイナンスVIPローンカード | 最短即日 | 最短即日 | 5.0%~17.9% |

| フクホー | 最短即日 | 最短即日 | 7.3%~20.0% |

| フタバ | 最短即日 | 最短即日 | 14.959%~19.945% |

| いつも | 最短45分 | 最短即日 | 4.8%~18.0% |

| ライフティ | 最短即日 | 最短即日 | 8.0%~20.0% |

| ベルーナノーティス | 最短30分 | 最短即日 | 4.5%~18.0% |

| AZ株式会社 | 最短即日 | 最短即日 | 7.0%~18.0% |

| キャネット | 最短即日 | 最短即日 | 15.0%~20.0% |

| アロー | 最短45分 | 最短即日 | 15.0%~19.94% |

セントラルは平日なら即日振込に対応したスピード感が魅力

セントラルは愛媛県に本社を置く中堅消費者金融で、昭和48年創業の長い歴史を持つ老舗業者です。

大手にも劣らないスピード感で、平日14時までの申込み完了で当日中の振込融資に対応しています。

金利は4.8%~18.0%と大手消費者金融と同水準に設定されています。

初回利用者には30日間の無利息期間が提供され、大手と同等のサービスを受けることができます

Web申込みに対応しており、来店不要で手続きを完了できます。

全国のセブン銀行ATMで利用可能で、カードレス取引にも対応しています。

審査では現在の返済能力を重視する傾向があり、過去に軽微な金融事故があっても相談に応じてくれる可能性があります。

女性専用ダイヤル「マイレディス」も設置しており、女性の方でも安心して相談できる環境を整えています。

| 項目 | 詳細 |

|---|---|

| 金利(年率) | 4.8%~18.0% |

| 限度額 | 1万円~300万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日(平日14時まで) |

| 無利息期間 | 初回30日間 |

| 設立 | 昭和48年(1973年) |

| 本社所在地 | 愛媛県松山市 |

| 特徴 | セブン銀行ATM対応・女性専用ダイヤル |

ドコモファイナンスVIPローンカードはアプリ型で利便性が高い

ドコモファイナンスVIPローンカードは、NTTドコモのグループ会社が提供するキャッシングです。

スマートフォンアプリを中心としたサービス設計で、申込みから借入・返済まですべてアプリ内で完結できる利便性の高さが特徴です。

金利は5.0%~17.9%と大手並みの条件で、上限金利が若干低めに設定されています。

dポイントとの連携サービスがあり、利用状況に応じてdポイントが貯まります。

ドコモユーザーでなくても利用可能ですが、ドコモの携帯電話やドコモ光を利用している方は審査で優遇される可能性があります。

Web完結申込みに対応しており、最短即日での融資が可能です。

セブン銀行ATMやローソン銀行ATMでの利用が可能で、全国どこでも借入・返済ができます。

| 項目 | 詳細 |

|---|---|

| 金利(年率) | 5.0%~17.9% |

| 限度額 | 10万円~300万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 無利息期間 | なし |

| 運営会社 | NTTドコモグループ |

| 特徴 | dポイント連携・アプリ完結 |

| 対象者 | ドコモユーザー以外も可 |

フクホーは最短3秒の借入診断で通過可能性を確かめられる

フクホーは大阪府に本社を置く老舗の中小消費者金融で、昭和42年創業の長い実績を持っています。

独自の「3秒診断」サービスを提供しており、年齢、年収、他社借入件数の3項目を入力するだけで、瞬時に借入可能性を判断できます。

金利は7.3%~20.0%で、中小消費者金融としては標準的な水準です。

セブン銀行ATMと提携しており、全国のセブン-イレブンで24時間利用可能です。

審査では人的判断を重視しており、大手の自動審査では落ちてしまうような方でも、個別の事情を考慮して審査してくれます。

インターネット申込みに対応しており、来店不要で手続きを完了できます。

ただし、借入には所定の書類提出が必要で、大手よりも書類審査に時間がかかる場合があります。

| 項目 | 詳細 |

|---|---|

| 金利(年率) | 7.3%~20.0% |

| 限度額 | 5万円~200万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 無利息期間 | なし |

| 設立 | 昭和42年(1967年) |

| 本社所在地 | 大阪府大阪市 |

| 特徴 | 3秒診断・セブン銀行ATM対応 |

キャッシングのフタバは少額融資に強く柔軟な審査が特徴

フタバは東京都千代田区に本社を置く中小消費者金融で、昭和38年創業の老舗業者です。

少額融資に特化したサービスを提供しており、1万円から50万円までの融資に対応しています。

金利は14.959%~19.945%とやや高めですが、他社で断られた方でも柔軟に審査してくれる点が評価されています。

初回利用者には30日間の無利息期間が適用されます。

Web申込みから最短即日での融資が可能で、急な資金需要にも対応してくれます。

審査では現在の収入状況を重視する傾向があり、過去の信用情報よりも現在の返済能力を評価してくれます。

女性専用ダイヤル「レディースキャッシング」も設置しており、女性の方でも相談しやすい環境を整えています。

他社借入が4社以内であれば申込み可能で、おまとめローンとしての利用も相談できます。

| 項目 | 詳細 |

|---|---|

| 金利(年率) | 14.959%~19.945% |

| 限度額 | 1万円~50万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 無利息期間 | 初回30日間 |

| 設立 | 昭和38年(1963年) |

| 本社所在地 | 東京都千代田区 |

| 特徴 | 少額特化・女性専用ダイヤル |

いつも(itsumo)は在籍確認の電話連絡不要で審査ができる

いつもは高知県に本社を置く中小消費者金融で、プライバシーを重視した審査体制が特徴です。

最大の特徴は在籍確認の電話連絡が原則不要であることで、勤務先への連絡を避けたい方に適しています。

金利は4.8%~18.0%と大手消費者金融と同水準で、中小業者としては競争力のある条件を提供しています。

Web申込みなら最短45分で審査結果が分かり、即日融資にも対応しています。

初回利用者には60日間の無利息期間が適用され、大手を上回る優遇サービスを受けることができます。

LINEを使った申込みサービスも提供しており、手軽に相談や申込みができます。

全国のセブン銀行ATMで利用可能で、カードレス取引にも対応しています。

少額から高額まで幅広い融資に対応しており、最大500万円まで借入可能です。

| 項目 | 詳細 |

|---|---|

| 金利(年率) | 4.8%~18.0% |

| 限度額 | 1万円~500万円 |

| 審査時間 | 最短45分 |

| 融資時間 | 最短即日 |

| 無利息期間 | 初回60日間 |

| 本社所在地 | 高知県高知市 |

| 在籍確認 | 原則電話連絡不要 |

| 特徴 | LINE申込対応・セブン銀行ATM |

ライフティはスマホから24時間借入の申込みを受け付けている

ライフティは東京都新宿区に本社を置く中小消費者金融で、24時間365日いつでも申込み可能な利便性が特徴です。

スマートフォンに特化した申込みシステムを構築しており、深夜や早朝でも申込み手続きができます。

金利は8.0%~20.0%で、中小消費者金融としては標準的な水準です。

Web完結申込みに対応しており、来店や郵送不要で手続きを完了できます。

審査は最短即日で完了し、平日14時までの申込み完了で当日中の振込融資が可能です。

35日サイクル返済を採用しており、月1回の返済よりもゆとりのある返済スケジュールを組むことができます。

借入限度額は最大500万円まで対応しており、まとまった資金需要にも応えてくれます。

カードレス対応で、セブン銀行ATMを利用した取引が可能です。

| 項目 | 詳細 |

|---|---|

| 金利(年率) | 8.0%~20.0% |

| 限度額 | 1万円~500万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日(平日14時まで) |

| 無利息期間 | なし |

| 本社所在地 | 東京都新宿区 |

| 特徴 | 24時間申込・35日サイクル返済 |

| ATM | セブン銀行ATM対応 |

ベルーナノーティスはwebから申し込めば最短30分で融資可能

ベルーナノーティスは通信販売大手のベルーナグループが展開する消費者金融サービスです。

Web申込みなら最短30分で審査結果が分かり、その日のうちに融資を受けることができます。

金利は4.5%~18.0%と大手消費者金融と同水準で、上限金利の低さが魅力です。

初回利用者には14日間の無利息期間が適用されます。

さらに、完済後の再度利用時にも何度でも14日間の無利息期間が適用される独自のサービスを提供しています。

ベルーナの通販利用履歴がある方は審査で優遇される可能性があります。

Web完結申込みに対応しており、郵送物なしで手続きを完了できます。

80歳まで申込み可能で、年金収入のみの方でも相談に応じてくれます。

配偶者貸付にも対応しており、専業主婦の方でも配偶者の同意があれば利用可能です。

| 項目 | 詳細 |

|---|---|

| 金利(年率) | 4.5%~18.0% |

| 限度額 | 1万円~300万円 |

| 審査時間 | 最短30分 |

| 融資時間 | 最短即日 |

| 無利息期間 | 14日間(何度でも) |

| 運営会社 | ベルーナグループ |

| 特徴 | 80歳まで申込可・配偶者貸付対応 |

| 対象者 | 年金収入のみでも相談可 |

AZ株式会社は平日17時30分までの申込みに即日振込で対応

AZ株式会社は京都府に本社を置く中小消費者金融で、スピーディーな対応が評価されています。

平日17時30分までに申込み手続きが完了すれば、当日中の振込融資に対応してくれます。

金利は7.0%~18.0%で、上限金利が大手と同水準に設定されているのが特徴です。

最大300万円まで融資可能で、まとまった資金需要にも対応しています。

Web申込みから最短即日での融資が可能で、来店不要で手続きを完了できます。

審査では現在の収入状況を重視しており、安定した収入があれば過去の信用情報に多少の問題があっても相談に応じてくれます。

レディースローンも提供しており、女性専用の相談窓口を設置しています。

返済方法は銀行振込や指定口座からの自動引き落としに対応しており、返済の利便性も確保されています。

| 項目 | 詳細 |

|---|---|

| 金利(年率) | 7.0%~18.0% |

| 限度額 | 1万円~300万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日(平日17時30分まで) |

| 無利息期間 | なし |

| 本社所在地 | 京都府京都市 |

| 特徴 | レディースローン・自動引落対応 |

| 返済方法 | 銀行振込・口座振替 |

キャネットは即日対応で他社で断られた方でも相談しやすい

キャネットは北海道札幌市に本社を置く中小消費者金融で、他社で審査に落ちた方でも親身に相談に応じてくれることで知られています。

金利は15.0%~20.0%とやや高めですが、大手や他の中小業者で断られた方の最後の砦として機能しています。

Web申込みから最短即日での融資が可能で、急な資金需要にも対応してくれます。

審査では人的判断を重視しており、機械的な審査では通らない方でも、個別の事情を丁寧に聞き取って判断してくれます。

北海道だけでなく全国からの申込みを受け付けており、インターネットを通じて全国対応しています。

少額融資から対応しており、初回は50万円以内での契約となることが多いです。

返済方法は銀行振込が中心で、返済日の相談にも柔軟に応じてくれます。

債務整理経験者でも、現在の収入状況によっては融資を検討してくれる可能性があります。

| 項目 | 詳細 |

|---|---|

| 金利(年率) | 15.0%~20.0% |

| 限度額 | 5万円~50万円 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 無利息期間 | なし |

| 本社所在地 | 北海道札幌市 |

| 特徴 | 人的審査重視・債務整理経験者相談可 |

| 対象者 | 他社断られた方にも柔軟対応 |

アローは現在の返済能力を重視する柔軟な対応で借りやすい

アローは愛知県名古屋市に本社を置く中小消費者金融で、現在の返済能力を最重視する審査姿勢が特徴です。

金利は15.0%~19.94%で、中小消費者金融の中では標準的な水準です。

Web申込みなら最短45分で審査結果が分かり、即日融資にも対応しています。

過去の信用情報よりも現在の収入状況や勤務実態を重視する傾向があり、他社で断られた方でも可能性があります。

最大200万円まで融資可能で、おまとめローンとしての利用も相談できます。

全国からの申込みを受け付けており、来店不要で手続きを完了できます。

審査では担当者が個別に対応しており、申込者の事情に応じた柔軟な判断をしてくれます。

自己破産や個人再生の経験があっても、免責から一定期間経過し、現在安定収入があれば相談に応じてくれる可能性があります。

返済方法は銀行振込が中心ですが、返済スケジュールの調整にも応じてくれます。

| 項目 | 詳細 |

|---|---|

| 金利(年率) | 15.0%~19.94% |

| 限度額 | 5万円~200万円 |

| 審査時間 | 最短45分 |

| 融資時間 | 最短即日 |

| 無利息期間 | なし |

| 本社所在地 | 愛知県名古屋市 |

| 特徴 | 現在収入重視・おまとめ対応 |

| 対象者 | 金融事故経験者も相談可 |

キャッシングの審査基準は?お金を借りるために重要なポイント

キャッシングの審査では、申込者の返済能力を多角的に評価します。

消費者金融にも当然審査があります。

その審査基準は各社異なりますし、非公開であるためどのようになっているかは正確に分かりません。

しかし、「スコアリング審査」が採用されているのが一般的です。

審査項目は大きく分けて「属性情報」「信用情報」「借入状況」「返済能力」の4つに分類されます。

これらの項目を総合的に判断して、融資の可否と限度額が決定されます。

審査基準を理解しておくことで、申込み前に自分の通過可能性を予測し、適切な準備を行うことができます。

| 項目カテゴリ | 具体的な評価内容 |

|---|---|

| 属性情報 | 年齢・職業・年収・勤続年数・居住形態 |

| 信用情報 | 過去の借入履歴・延滞情報・金融事故 |

| 借入状況 | 他社借入件数・借入総額・返済状況 |

| 返済能力 | 月収・支出・生活費・返済余力 |

| 申込内容 | 借入希望額・借入目的・申込書の正確性 |

安定した収入の有無がキャッシング審査で最も重視される

キャッシング審査において最も重要視されるのは、安定した収入の有無です。

貸金業法では返済能力の調査が義務付けられており、その核となるのが収入の安定性です。

総量規制の基準となる「年収」には、定期的な収入として(1)給与(2)年金(3)恩給(4)定期的に受領する不動産の賃貸収入(事業として行う場合を除く)(5)年間の事業所得(過去の事業所得の状況に照らして安定的と認められるものに限る)が法令に定められています。

正社員だけでなく、パートやアルバイトでも継続的な収入があれば申込み可能です。

重要なのは収入の継続性で、勤続年数が長いほど評価が高くなります。

月収の変動が少ない職種(公務員、大企業の正社員など)は特に高く評価される傾向があります。

逆に、歩合制の営業職や自営業者は収入の安定性を証明するのにより多くの書類が必要になる場合があります。

年齢や勤務先などの属性情報も信用判断に影響を与える

属性情報とは、申込者の基本的な個人情報や社会的地位を表す情報です。

年齢については、18歳から69歳または74歳までの範囲で申込み可能な業者が多く、30代から50代前半が最も評価が高い傾向があります。

| 項目 | 最高評価 | 高評価 | 標準評価 | 低評価 |

|---|---|---|---|---|

| 年齢 | 30-50代 | 20代後半・50代 | 20代前半・60代 | 18-19歳・65歳以上 |

| 職業 | 公務員・大企業正社員 | 中小企業正社員 | 派遣・契約社員 | パート・アルバイト |

| 勤続年数 | 3年以上 | 1-3年 | 6ヶ月-1年 | 6ヶ月未満 |

| 年収 | 400万円以上 | 200-400万円 | 150-200万円 | 150万円未満 |

| 居住形態 | 持ち家(ローン完済) | 持ち家(ローン中) | 賃貸マンション | 賃貸アパート・実家 |

| 居住年数 | 5年以上 | 2-5年 | 1-2年 | 1年未満 |

| 家族構成 | 既婚・子供あり | 既婚・子供なし | 独身・家族同居 | 独身・一人暮らし |

勤務先の規模や業種も重要な判断材料となります。

公務員や上場企業、大手企業の正社員は最も高く評価され、中小企業、派遣社員、パート・アルバイトの順に評価が下がります。

勤続年数も重視される項目で、最低でも半年以上、できれば1年以上の勤続実績があることが望ましいです。

居住形態では持ち家が最も高く評価され、賃貸、社宅・寮、実家の順となります。

居住年数も長いほど評価が上がり、転居の頻度が少ないことは安定性の証明となります。

家族構成では既婚者の方が独身者より高く評価される傾向があります。

信用情報に延滞や金融事故の履歴があると審査に不利になる

信用情報とは、個人のクレジットやローンの利用履歴を記録したデータです。

個人の借入れに関するデータは、シー・アイ・シー(CIC)や日本信用情報機構(JICC)などの信用情報機関に登録されています。

| 信用情報機関 | 主な加盟業者 | 記録される情報 |

|---|---|---|

| CIC | クレジットカード会社・信販会社 | クレジット・割賦販売の利用記録 |

| JICC | 消費者金融・信販会社・銀行 | 貸金業法対象の借入記録 |

| KSC | 銀行・信用金庫・農協 | 銀行取引・住宅ローン記録 |

金融業者は、これらの信用情報機関に照会することで、借入残高を確認できるようになっています。

| 記録の種類 | 記録期間 | 審査への影響 |

|---|---|---|

| 延滞情報 | 完済から1年 | 大手では審査落ちの可能性大 |

| 債務整理 | 5-10年 | 大手ではほぼ審査落ち |

| 自己破産 | 10年 | 大手では審査落ち確実 |

| 代位弁済 | 5年 | 大手では審査落ちの可能性大 |

| 強制解約 | 5年 | 審査に大きな悪影響 |

| 多重申込み | 6ヶ月 | 短期間に3社以上で要注意 |

| 携帯電話延滞 | 完済から5年 | 軽視されがちだが影響あり |

過去24ヶ月間の返済履歴が特に重視され、延滞の記録があると審査に大きく影響します。

金融事故(自己破産、個人再生、任意整理、代位弁済など)の履歴がある場合、大手消費者金融での審査通過は困難になります。

携帯電話本体の分割払いの延滞も信用情報に記録されるため、注意が必要です。

クレジットカードやローンの利用履歴がまったくない「スーパーホワイト」の状態も、年齢によっては不利に働く場合があります。

信用情報は開示請求により事前に確認できるため、申込み前にチェックしておくことをお勧めします。

他社からの借入件数が4件以上あると通過率が大きく下がる

他社借入の件数と金額は、審査における重要な判断材料となります。

すでに大手の審査に落ちた方、金融ブラックの方は中小の消費者金融へ。

中小消費者金融はただ審査が甘いのではなく独自基準で特定のリスクをとっているとされています。

一般的に、他社借入件数が3件以下であれば大手消費者金融でも審査通過の可能性がありますが、4件以上になると大幅に通過率が下がります。

借入件数が多いということは、それだけ返済管理が複雑になり、延滞リスクが高まると判断されるためです。

借入総額も重要で、すでに年収の3分の1に近い借入がある場合は、新規借入が困難になります。

おまとめローンの利用により借入件数を減らすことで、審査通過率を向上させることが可能です。

クレジットカードのキャッシング枠も借入件数に含まれるため、未使用でも契約があるだけで件数にカウントされます。

- 消費者金融のキャッシング

- クレジットカードのキャッシング

- フリーローン

- 信販会社のキャッシング

- 銀行からの借入

年収の3分の1を超える借入希望額は総量規制に抵触する

総量規制は、貸金業者からの借入れを対象としていますので、年収の3分の1を超える金額の貸付けが原則として禁止されます。

これは法的規制であり、どの貸金業者も遵守しなければならない絶対的な基準です。

例えば、年収300万円の方が他社で既に80万円借入している場合、新規で借入できるのは最大20万円までとなります。

全ての貸金業者からの借入れの合計が、年収の3分の1以内であることが必要ですので、複数社からの借入総額で計算されます。

借入希望額を申告する際は、総量規制の範囲内で、かつ返済可能な現実的な金額に設定することが重要です。

希望額が高すぎると「返済能力に見合わない」と判断され、審査に落ちる可能性が高まります。

必要最小限の金額での申込みが、審査通過率向上のコツです。

事前に借入シミュレーションで審査通過の可能性を確認する

多くの消費者金融は、正式申込み前に利用できる簡易審査サービスを提供しています。

例えばアイフルの「1秒診断」では匿名で年齢、年収、雇用形態、他社借入金額の4項目のみで借入可能か、おおよその診断ができます。

これらのシミュレーションは信用情報を照会しないため、何度利用しても信用情報に記録されません。

複数社のシミュレーションを試すことで、自分に適した業者を事前に絞り込むことができます。

ただし、シミュレーション結果が「融資可能」でも、実際の審査で落ちる可能性はあります。

これは、シミュレーションでは信用情報や詳細な属性情報を考慮していないためです。

逆に、シミュレーションで「難しい」と表示された場合は、その業者での審査通過は困難と考えるべきです。

シミュレーション結果を参考に、通過可能性の高い業者から順番に申込むことが効率的です。

キャッシングで即日融資を成功させるポイントを解説

即日融資を成功させるためには、タイミングと準備が重要です。

消費者金融の審査は平日・土日問わず対応していますが、銀行振込は平日の営業時間内に限られる場合があります。

また、必要書類の不備や申込み内容の誤りがあると、審査が長引いたり再提出が必要になったりして、即日融資が困難になります。

事前の準備と正確な情報入力により、スムーズな審査進行と当日中の融資実現が可能になります。

ここでは、即日融資成功のための具体的なポイントを詳しく解説します。

| 準備項目 | チェック内容 |

|---|---|

| 申込タイミング | 平日午前中(9-11時)に申込完了 |

| 必要書類準備 | 本人確認書類・収入証明書を事前準備 |

| 申込方法選択 | Web完結申込みを利用 |

| 在籍確認対策 | 書類で対応可能な業者を選択 |

| 希望額設定 | 必要最小限の金額で申請 |

| 情報入力精度 | 申込内容に誤りがないか確認 |

午前中に申し込むと即日融資を受けられる可能性が高まる

即日融資を確実に受けるためには、申込みタイミングが非常に重要です。

多くの消費者金融では平日9時から21時頃まで審査を行っていますが、午前中の早い時間に申し込むほど当日融資の可能性が高まります。

| 申込時間 | 成功率 | 注意事項 |

|---|---|---|

| 9:00-11:00 | 90-95% | 最も確実な時間帯 |

| 11:00-14:00 | 80-90% | 審査混雑前で安全 |

| 14:00-17:00 | 60-80% | 審査の遅れに注意 |

| 17:00-20:00 | 30-60% | 翌日融資の可能性あり |

| 20:00以降 | 10-30% | 翌日融資がメイン |

特に午前9時から11時頃までに申込みを完了させることで、審査→契約→融資の全工程を当日中に完了できる可能性が最も高くなります。

土日祝日も審査は行われていますが、銀行振込は翌営業日となる場合があるため、平日の申込みが最も確実です。

午後の申込みでも即日融資は可能ですが、審査の混雑状況や書類確認に時間がかかると、翌日以降の融資となるリスクが高まります。

夕方以降の申込みの場合は、翌日の融資を前提として余裕を持った計画を立てることをお勧めします。

本人確認書類と収入証明書はあらかじめ準備しておく

スムーズな審査進行のためには、必要書類の事前準備が欠かせません。

本人確認書類として運転免許証が最も望ましく、持っていない場合はマイナンバーカード、健康保険証、パスポートなどが利用できます。

借入希望額が50万円を超える場合や、他社の借入含めて借入金が100万円を超える場合は、収入証明書類を提出する必要があります。

収入証明書類には、源泉徴収票(最新年度分)、給与明細書(直近2~3ヶ月分)、所得証明書、確定申告書などがあります。

書類は鮮明に撮影し、文字が読み取れることを確認してからアップロードしてください。

有効期限のある書類は期限内であることを必ず確認し、古い書類では審査が進まない場合があります。

スマートフォンで撮影する際は、反射や影で文字が見えなくならないよう注意が必要です。

Web完結の申込を利用するとスピード審査が可能になる

Web完結申込みは、来店や郵送手続きを省略でき、最もスピーディーな方法です。

オンライン上で申込みから契約まですべて完了できるため、審査時間の短縮につながります。

多くの業者では、Web完結申込みを利用することで最短時間での審査を実現しています。

スマートフォンやパソコンから24時間いつでも申込み可能で、必要書類もその場でアップロードできます。

Web完結なら郵送物の発送がないため、自宅に契約書類やカードが送られてくることもありません。

審査結果もメールで通知され、契約完了後すぐに指定口座への振込融資を受けることができます。

ただし、Web完結を利用するには特定の銀行口座や条件が必要な場合があるため、事前に確認が必要です。

在籍確認の電話を避けるなら書類で対応可能な業者を選ぶ

在籍確認は審査の重要な工程ですが、勤務先への電話連絡を避けたい方も多いでしょう。

近年、多くの消費者金融では電話による在籍確認を原則不要とし、書類での確認に変更しています。

書類での在籍確認では、健康保険証(社会保険証)や給与明細書、源泉徴収票などで勤務実態を確認します。

プロミスやアイフルなどの大手消費者金融では、原則として電話連絡なしでの審査を実施しています。

どうしても電話確認が必要な場合でも、業者名ではなく担当者の個人名で連絡し、プライバシーに配慮した対応をしてくれます。

事前に相談することで、電話の時間帯を指定したり、特定の担当者からの連絡に限定したりすることも可能です。

在籍確認の方法について不安がある場合は、申込み前に各業者のカスタマーセンターに相談することをお勧めします。

借入希望額を必要最小限に抑えると審査がスムーズになる

借入希望額は審査の重要な判断材料であり、金額が高いほど慎重な審査が行われます。

初回申込みでは、必要最小限の金額で申告することが審査通過率向上のコツです。

例えば、実際に必要な金額が30万円の場合、希望額を20万円程度に設定することで審査負担が軽減されます。

高額の希望額は返済能力に対する疑念を招き、審査落ちのリスクを高める要因となります。

契約後に増額審査を受けることで、限度額を上げることは可能です。

まずは確実に審査に通ることを優先し、少額からの利用実績を積み重ねることが重要です。

年収に対して妥当な範囲(年収の10分の1程度)での申込みが、最も審査に通りやすい傾向があります。

申込み内容に間違いや虚偽の情報がないか必ず確認する

申込み情報の正確性は、審査通過の大前提となります。

氏名、住所、電話番号などの基本情報から、年収、勤務先情報まで、すべて正確に入力してください。

特に年収については、手取り額ではなく税込みの総支給額(額面金額)を記入することが重要です。

勤務先の正式名称、所在地、電話番号も正確に記入し、略称や間違った情報は避けてください。

他社借入件数や借入金額も、現在の正確な状況を申告する必要があります。

虚偽の申告は信用情報との照合で必ず発覚し、審査落ちの原因となります。

入力後は送信前に必ず内容を見直し、誤字脱字や記入漏れがないかチェックしてください。

不明な点がある場合は、申込み前にカスタマーセンターに問い合わせて確認することをお勧めします。

即日対応の消費者金融は審査が甘い訳ではないが円滑に融資可能

即日融資を希望する場合、消費者金融が最も現実的で確実な選択肢となります。

銀行が即日融資を停止している現在、急な資金需要に対応できるのは消費者金融のみです。

大手消費者金融では審査の自動化とシステム化が進んでおり、最短数分から数十分での審査完了が可能になっています。

また、多くの業者で土日祝日も審査を実施しており、平日に時間が取れない方でも利用できます。

ただし、「審査が甘い」業者は存在せず、すべての正規業者が法定の審査基準に基づいて適切な判断を行っています。

重要なのは、自分の属性や状況に適した業者を選択することです。

初回利用で安定収入のある方は大手消費者金融を、他社借入があったり過去に軽微な金融事故がある方は中小消費者金融を検討するなど、戦略的な選択が必要です。

JICC(株式会社日本信用情報機構)の統計データ(2024年7月末時点)によると、JICCの会員企業(消費者金融など)から融資を受けている(借入残高がある)人数は1,066.3万人です。

利用率(総人口に占める利用者数の割合)は約9%と算出され、総人口の1割弱が利用しています。

適切な業者選びと十分な準備により、即日融資の成功率を大幅に向上させることができます。

審査通過のポイントを理解し、必要書類を事前に準備し、正確な情報での申込みを心がけることで、当日中の資金調達が実現可能です。

ただし、借入は計画的に行い、必ず返済可能な範囲での利用を心がけることが大切です。